Как устроен рынок ценных бумаг: простым языком о сложном

Каждый современный человек хоть раз в жизни сталкивался с понятием фондового рынка, как минимум при просмотре новостей. Базовые знания об устройстве этой системы необходимы любому грамотному человеку, тем более, что в современном обществе фондовый рынок — это не только занятие для специалистов, но и инструмент, которым пользуются обычные люди для управления своими деньгами. Что же такое эти акции, индексы и котировки, за которыми все следят в новостях?

Для того, чтобы представлять себе работу фондового рынка, необходимо понять, где, кто и чем здесь торгует, а также, кто следит за соблюдением правил торговли.

Сперва определимся с товаром, ведь фондовый рынок не зря называют рынком ценных бумаг.

Что такое ценные бумаги?

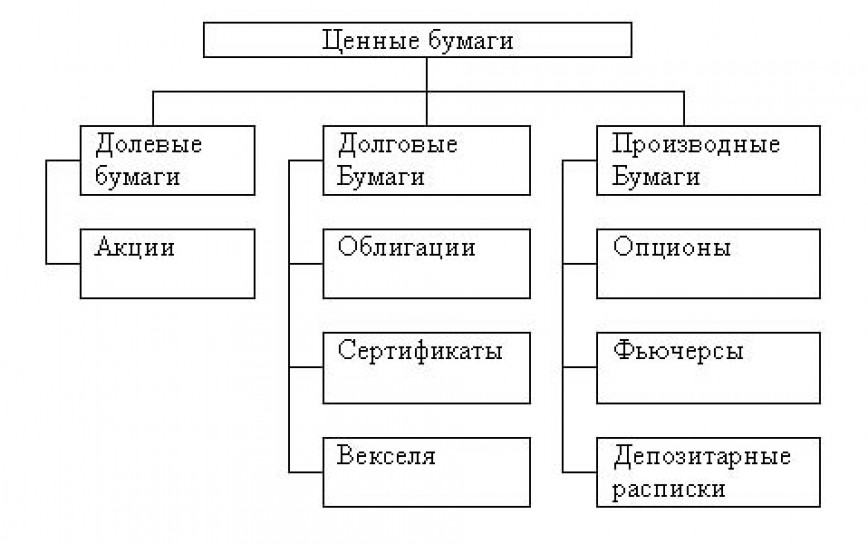

Ценные бумаги — это документы, подтверждающие и закрепляющие различные права собственности и финансовые обязательства, по отношению к другим участникам экономического цикла.

Реализация этих прав осуществляется с помощью определённых правил, форм, порядка, которые устанавливаются законом.

Акции — это документы, подтверждающие владение доли компании. В зависимости от прав владельца, они бывают простыми,привилегированными, а также именными. Привилегированные акции так называются, потому что, грубо говоря, у их держателей есть привилегии «не думать», — в управлении компанией такой акционер не участвует, а его дивиденды, то есть выплачиваемый по акциям доход, не зависит от прибыли компании.

Суррогаты акций — к ним можно отнести, в первую очередь, депозитарные расписки. Условно говоря, если иностранцам запрещено покупать акции

стратегически важных компаний, то им продают не акции, а обязательства по этим акциям, которые хранятся в банке.

К суррогатам также относят конвертируемые облигации, которые так называются, потому что в будущем могут конвертироваться в нормальные акции.

Третий вид ценных бумаг — производные. К ним относятся фьючерсы, опционы на акции, и варранты. В этом случае торгуют не акциями, как таковыми, а будущей прибылью, или убытком, которые возникнут при изменении цены акций.

Четвёртый вид ценных бумаг — это государственные облигации и облигации предприятий. Таким образом компании или правительства берут деньги в долг за фиксированные проценты.

Ещё одним видом суррогатов акции является депозитный, или, как его еще называют, сберегательный сертификат.

Основные виды ценных бумаг

Выделяют две основные категории ценных бумаг:

- Долговые

Долговые ценные бумаги напоминают по своей сути депозит: лицо даёт деньги в долг с намерением, чтобы по истечению определённого срока получить их обратно с фиксированным доходом. Они охватывают все вопросы долговых обязательств, подтверждающих наличия долга.

- Долевые

Долевые ценные бумаги дают право на часть компании, а значит и на долю её прибыли. Долевые ценные бумаги объясняют и определяют порядок собственности, относительно какого-либо имущества или прав

Основные игроки рынка ценных бумаг

Ценные бумаги покупаются и продаются на фондовом рынке, где основными действующими лицами являются эмитенты и инвесторы.

Эмитентами называются предприятия и организации, выпускающие ценные бумаги для привлечения денежных ресурсов с целью развития собственного бизнеса. Инвесторами называют юридических и физических лиц, обладающих свободными денежными средствами и желающих инвестировать эти средства в ценные бумаги. Они стремятся участвовать в этом процессе, чтобы защитить свои средства от инфляции, или даже преумножить их.

Таким образом, фондовый рынок выступает инструментом, с помощью которого инвесторы могут оперативно направлять средства именно в те компании, которые наиболее эффективны и перспективны для них.

Кто такие брокеры?

Основными работниками фондовой биржи являются финансовые посредники: брокеры и дилеры, которые обладают лицензиями на осуществление посреднических функций между эмитентами инвесторами.

Брокеры выполняют поручения своих клиентов, получая комиссионные с проведённых сделок. Они лишь проводят сделки, ценности клиента не оказываются в их руках. Деньги хранятся на биржевом счёте, акции - в депозитарии. Брокерами могут быть и отдельные лица, и организации.

Люди, которые непосредственно участвуют в биржевой торговли, называются трейдерами. Участников торговли ценными бумагами также часто называют «быками» и «медведями». Эти жаргонные слова описывают не роль участника биржевой торговли, а его поведение.

Быки рассчитывают на подъем цен, покупая акции для последующей продажи.

Медведи напротив, рассчитывают на падение: они берут акции взаймы, чтобы продать их сейчас дороже, а потом, когда цены снизятся, выкупить их назад дешевле, получив разницу в цене. Такой механизм называется короткой позицией и позволяет участникам рынка зарабатывать на понимании, куда двигается рынок, неважно, растёт он или падает.

Особенности современной торговой системы

Трейдеры необязательно должны находиться в одном большом зале, непрерывно звонить по телефону, и что-то кричать, как это показывается в фильмах о бирже.

Ценные бумаги продают через торговые системы, где сделки совершаются в электронном виде. Свои биржи и торговые системы есть в разных странах, в том числе и в России.

Ещё десять лет назад биржи безоговорочно лидировали по суммарному объему сделок, но с развитием компьютерных технологий и интернета быстро растёт значимость торговых систем, и биржи теперь тоже используют электронные системы торгов.

Наконец, за работой фондового рынка наблюдают органы государственного регулирования и надзора. Такими органами являются:

- Министерство финансов

- Центральный банк России

- Федеральная служба по финансовым рынкам России

Зачем нужны биржевые индексы?

Для удобства оценки совокупной динамики фондового рынка существуют биржевые индексы. Они рассчитываются как отношение текущей цены акции к выбранным на какой-то момент, базисным. Такой индекс называется базовым.

Существует также цепной индекс, когда считает отношение к предыдущей цене. Как правило, в расчет берутся цены акции некоторого количества, от 10 до 500, наиболее ликвидных компаний.

Большинство стран использует один основной индекс, подсчитываемый главными торговыми площадками. Эти индексы воспринимаются как индикатор состояния фондового рынка в определенной стране.

Существуют даже инструменты для инвесторов, позволяющие напрямую привязать доходность своих вложений к росту биржевых индексов.

Есть и независимые индексы, которые рассчитывают для себя крупные инвестиционные компании и аналитики.

Старейшим влиятельным биржевым показателем является американский индустриальный индекс Доу-Джонса.

В самый известный российский индекс РТС включены акции 20 компаний, наиболее весомые из которых Газпром, Лукойл, Ростелеком, МТС, Сбербанк

15 апр 2019 в 10:24

15 апр 2019 в 18:18

17 апр 2019 в 17:28